アメリカでは3月、4月の

税務申告期限に向け、1月下旬から

タックスシーズンが始まります

アメリカにお住まいの方は

税務関係の書類を受け取りだしている

頃ではないでしょうか

本日はアメリカでパートナーシップを

お持ちの方向けに

2020年度のスケジュール K-1に関する

留意点をお知らせします

【注意】

2021年1月25日現在

スケジュール K-1の最終版フォームは

まだIRS(アメリカ合衆国内国歳入庁)から

出されておりません

詳細はこちらの記事と合わせ

最終版フォームが出てからご確認下さい

パートナーシップとパートナーの関係性とは

まずはじめに、パートナーシップとは

株式会社のようにアメリカでは一般的な

事業形態の一つで

何人かのパートナー(オーナー)が

パートナーシップ(会社)を所有します

厳密には全く異なる事業形態ですが

ざっくり言うと株主と株式会社の関係性に

似たようなイメージです

パートナーシップによっては

パートナーは2人だけの時も

1000人を超える場合もあります

スケジュール K-1とは

スケジュール K-1(ケーワン)は

パートナーシップがパートナーに発行する

収入証明書のようなものにあたります

各パートナーシップがパートナー1人ずつに

1枚ずつスケジュール K-1を発行しますので

いくつものパートナーシップに

投資をしている投資家は何枚ものK-1を

毎年受け取ることになります

2020年度の変更点:Tax Basisでキャピタルアカウントを申告

私はこれまでパートナーシップの税法に

多く関わってきましたので

毎年何百枚ものK-1を見てきました

ここ数年いくつもの変更が施されましたが

2020年度も例外なく

大きな変更がありました

2019年から話題にもなっていましたが

それはキャピタルアカウントの

申告方法の変更です

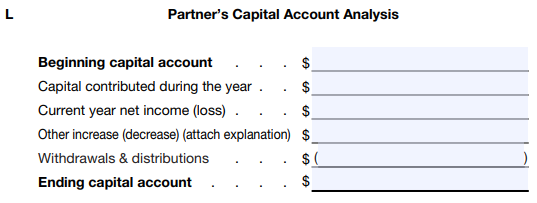

スケジュール K-1のアイテムL

Partner's Capital Account Analysis

(上図参照)で各パートナーの

キャピタルの申告をするのですが

これまではパートナーシップが

以下のいずれかの方法で

キャピタルアカウントを申告できる

選択肢がありました

- Tax Basis

- GAAP

- Section 704(b)book

- Other

パートナーの数が少なく

パートナーの入れ替わりも少ない場合は

別途計算する手間を省き

帳簿にそって申告していた場合が

多いのではないかと思います

しかし2020年度からはTax Basisでの

申告が義務付けられることになりました

本来、全てのパートナーシップが

タックスベーシスを初年度から

トラッキングしているべきなのですが

実際は時間やコストの関係で

できていない場合も多いと思います

もしこれまでタックスベーシスで

キャピタルアカウントを

トラッキングしてきていない場合、

まだパートナーシップが成立してから

年数が浅い場合は、過去に遡り

タックスベーシスを計算しなおすことを

おすすめします

通常これは税理士が計算しますので

お持ちのパートナーシップが

トラックしているか分からない場合は

是非相談してみて下さい

タックスベーシスでの計算が

何らかの理由によって不可能な場合は

代わりに使える計算方法がいくつかあり

どの方法で計算したかをスケジュールK-1に

添付することになります

今年はこの変更によりK-1発行まで

通常より時間がかかる可能性がございます

税理士と相談し早めに取り掛かることを

おすすめします